上市房企归母净利润总额同比下降290.98%,亏损房企数量增长近八成。2022年前三季度,A股115家房企营业收入总额同比下降13.99%,归母净利润总额同比下降290.98%;归母净利润为负的房企数量达43家,占比达37.39%,亏损房企数量同比增长近八成;归母净利润排名前十房企合计实现归母净利润543.92亿元,占上市房企归母净利润总额(232亿元)的比重高达254.18%。

本文来源:时代商学院 作者:孙沐霖

来源 | 时代商学院

作者 | 孙沐霖

编辑 | 孙一鸣

近期,随着民营企业债券融资支持工具扩容、“金融16条”等房地产支持政策密集出台,A股地产股股价持续走强。

然而,房地产企业股价上涨的背后是否有业绩支撑?时代商学院对申万一级房地产行业的115家企业三季报进行梳理分析,以管窥A股房企今年前三季度的发展情况。

【概述】

上市房企归母净利润总额同比下降290.98%,亏损房企数量增长近八成。2022年前三季度,A股115家房企营业收入总额同比下降13.99%,归母净利润总额同比下降290.98%;归母净利润为负的房企数量达43家,占比达37.39%,亏损房企数量同比增长近八成;归母净利润排名前十房企合计实现归母净利润543.92亿元,占上市房企归母净利润总额(232亿元)的比重高达254.18%。

盈利能力下滑明显,仅8家房企ROE超10%。2022年前三季度,115家房企平均销售毛利率为24.38%,较去年同期的28.96%下降4.58个百分点;平均销售净利率为-6.19%,较去年同期的-1.31%下降4.88个百分点;平均ROE为-3.53%,而去年同期为3.34%。

六成房企踩红线。2022年三季度末,114家企业(另有1家未披露)中,共有70家企业至少踩中房地产“三道红线”的一道,占比为61.4%。其中,有37家房企剔除预收款后的资产负债率踩红线,较去年同期末减少7家;34家企业净负债率指标踩红线,较去年同期末增加3家;现金短债比踩红线(小于1)的企业有55家,较去年同期末增加8家。

一、行业指数与个股表现

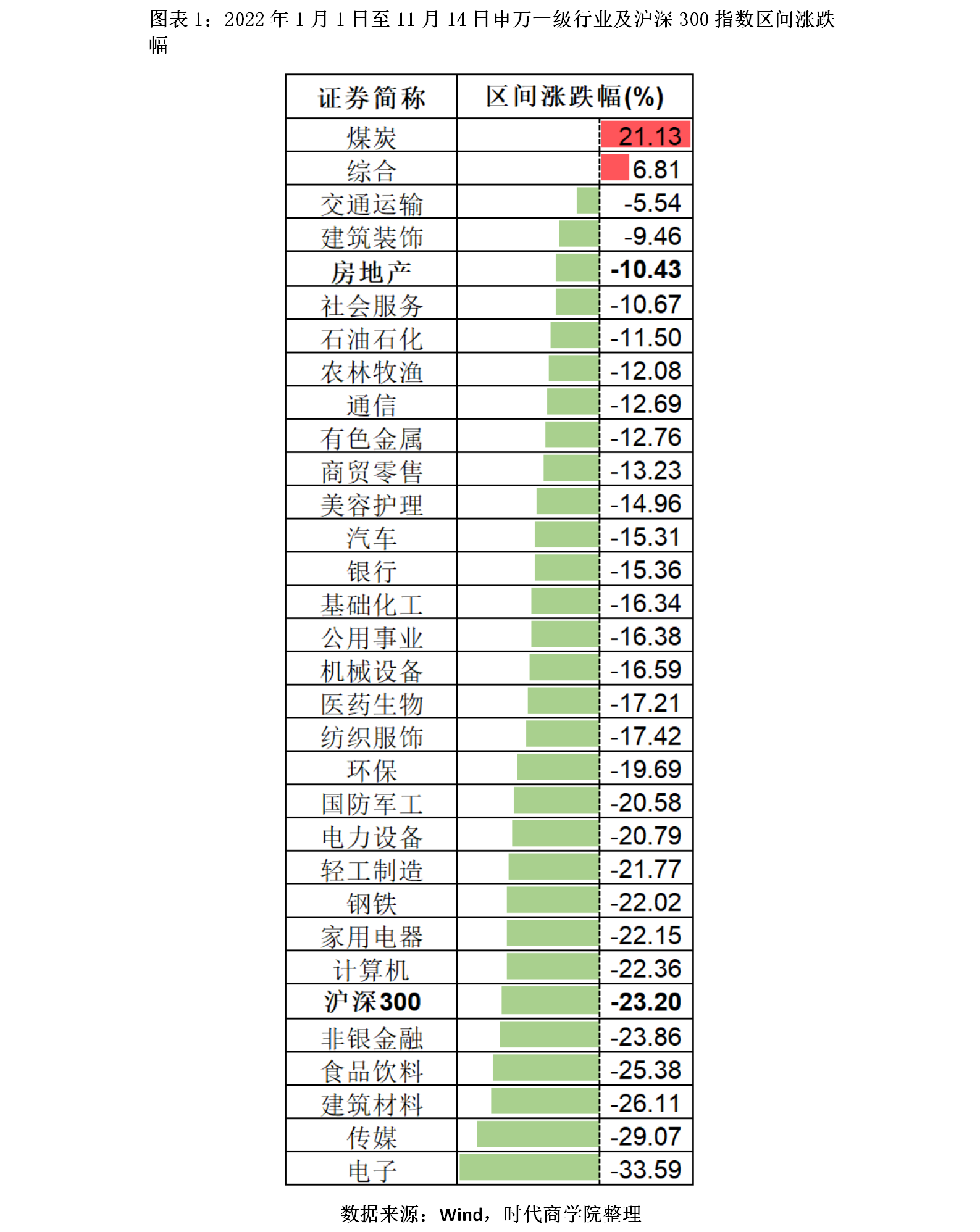

根据数据显示,2022年1月1日—11月14日,沪深300指数下跌23.2%,申万房地产行业指数下跌10.43%,跑赢沪深300指数12.77个百分点,在31个申万一级行业中排名第五。

值得注意的是,11月1—14日,申万房地产指数涨幅高达17.17%,地产板块估值显著回升,其间部分地产股涨停。

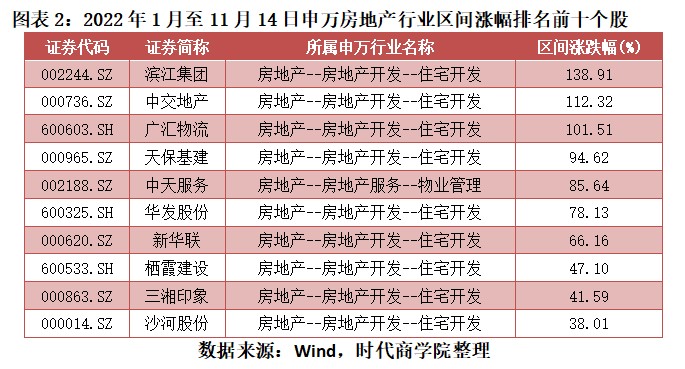

今年年初至11月14日,区间涨幅排名前十的个股分别是滨江集团(002244.SZ)、中交地产(000736.SZ)、广汇物流(600603.SH)、天保基建(000965.SZ)、中天服务(002188.SZ)、华发股份(600325.SH)、新华联(000620.SZ)、栖霞建设(600533.SH)、三湘印象(000863.SZ)、沙河股份(000014.SZ),除中天服务外均为住宅开发企业。

二、经营概况:盈利能力下滑明显

1、上市房企利润总额下降290.98%,亏损房企数量增长近八成

Wind数据显示,2022年前三季度,A股115家房企合计实现营业收入16461.18亿元,较2021年同期下降了13.99%;合计实现归母净利润232亿元,较2021年同期大幅下降,降幅高达290.98%。

具体而言,今年前三季度营业收入排名前十的企业分别为万科A(000002.SZ)、绿地控股(600606.SH)、保利发展(600048.SH)、招商蛇口(001979.SZ)、新城控股(601155.SH)、金地集团(600383.SH)、金科股份(000656.SZ)、中南建设(000961.SZ)、华发股份(600325.SH)、华侨城A(000069.SZ)。从行业分布来看,7家为住宅开发企业,3家为商业地产企业。

归母净利润排名前十的房企分别为万科A、保利发展、绿地控股、新城控股、金地集团、招商蛇口、华发股份、滨江集团(002244.SZ)、南京高科(600064.SH)、新湖中宝(600208.SH)。从细分行业来看,8家企业来自住宅开发,2家企业来自商业地产。

集中度方面,营收排名前十的房企合计实现营收11438.71亿元,占全部A股上市房企总营收(16461.18亿元)的比重为69.49%,与去年同期的69.35%几乎无变化;归母净利润排名前十房企合计实现归母净利润543.92亿元,占全部A股上市房企归母净利润总额(232亿元)的比重高达254.18%,而去年同期归母净利润前十的集中度为84.79%。对比可见,今年前三季度上市房企的归母净利润分化严重。

具体来看,万科、保利发展等龙头房企优势凸显。其中,万科更是实现营业收入和归母净利润均逆势增长。

不过,今年前三季度,亏损房企数量显著增多,归母净利润为负的房企有43家,占比达37.39%,而去年同期归母净利润为负的房企有24家,占比为20.87%。可见,今年前三季度亏损房企数量增长近八成,拉低了行业归母净利润的平均水平。

从增长率来看,今年前三季度营业收入实现增长的企业有50家,占比为43.48%,而归母净利润实现增长的企业有33家,占比仅为28.7%。去年同期,营业收入实现增长的企业有78家,归母净利润实现增长的企业有62家。

值得注意的是,今年前三季度,共有21家房企营收和归母净利润两项指标能同时实现增长。从细分行业来看,来自住宅开发行业有11家,物业管理和产业地产行业均有4家,商业地产行业有2家。

2、盈利能力下滑明显,仅8家房企ROE超10%

销售毛利率、销售净利率、ROE是衡量企业盈利能力的重要指标。2022年前三季度,115家房企平均销售毛利率为24.38%,较去年同期的28.96%下降4.58个百分点;平均销售净利率为-6.19%,较去年同期的-1.31%下降4.88个百分点;平均ROE为-3.53%,而去年同期为3.34%。

在115家房企中,销售毛利率排名前十的企业分别为皇庭国际(000056.SZ)、浦东金桥(600639.SH)、阳光股份(000608.SZ)、泛海控股(000046.SZ)、陆家嘴(600663.SH)、张江高科(600895.SH)、苏宁环球(000718.SZ)、中新集团(601512.SH)、海南高速(000886.SZ)、中国国贸(600007.SH),销售毛利率均在57%以上。

同期,销售净利率排名前十的企业分别为海南高速、南京高科(600064.SH)、顺发恒业(000631.SZ)、沙河股份(000014.SZ)、华丽家族(600503.SH)、张江高科、中新集团、中国国贸、浦东金桥、苏宁环球(000718.SZ)。其中,海南高速和南京高科毛利率分别为113.65%和99%,远超其他房企。

ROE排名前十的房企分别为中天服务(002188.SZ)、沙河股份(000014.SZ)、新大正(002968.SZ)、南都物业(603506.SH)、南京高科、天健集团(000090.SZ)、华发股份、深物业A(000011.SZ)、荣安地产(000517.SZ)、卧龙地产(600173.SH)。其中,中天服务以63.93%的ROE远超其他房企,有7家房企ROE在10%~20%之间。

3、六成房企踩红线

根据Wind数据,2022年前三季度,115家房企经营活动产生的现金流净额合计908.52亿元,与2021年同期的1790.98亿元相比几近腰斩。其中,67家房企经营活动产生的现金流净额为负,占比近六成。

房地产“三道红线”政策于2021年1月出台,按照监管要求,2023年底所有房企需实现达标,因此,降杠杆、控风险成为房企的重要目标。

在剔除预收款后的资产负债率方面,2022年三季度末,115家房企剔除预收款后的资产负债率平均值为61.19%,而去年三季度末该指标为61%,几乎没有变化。具体而言,共有37家房企剔除预收款后的资产负债率踩红线(超70%),较去年同期减少7家,剔除预收款后的资产负债率降档成效较好。

在净负债率方面,2022年三季度末,115家房企平均净负债率为99.24%,在红线(100%)以内,但高于去年同期的平均净负债率(72.75%)。

不过,今年三季度末,上市房企净资产负债率的中位数为58.93%,与去年同期的59.1%基本没有变化。今年前三季度房企平均净负债率上升的原因主要在于部分房企净负债率显著上升拉高了平均值。具体来看,今年前三季度有34家企业净负债率指标踩红线,较去年同期增加3家。

在现金短债比(货币资金/短期债务)方面,2022年三季度末,114家房企(另有1家无数据)现金短债比均值为25.4;去年三季度末110家(另有5家无数据)房企现金短债比均值为8.57。不过,从中位数来看,今年三季度末,该指标与去年同期末并无太大差距。其中,今年三季度末,现金短债比踩红线(小于1)企业有55家,较去年同期末增加8家。

综合来看,2022年三季度末,114家企业中,共有70家企业至少踩中房地产“三道红线”的一道,占比为61.4%。

三、融资政策“组合拳”有望提振市场信心

根据2022年三季报,A股上市房企整体营收下滑幅度相对较小,但在新房和二手房价格同比、环比持续下跌的背景下,房企整体利润大幅下降,融资遭遇较大困难。

9月末,中央多部门出台稳定房地产政策,包括首套房贷利率下限放宽、换房退税以及公积金贷款利率下调,地方政府随即跟进落实相关政策。

根据国家统计局11月15日发布的数据,2022年1—10月,房地产行业基本面仍在下行,房地产市场整体依然处于调整阶段,不过下半年以来,销售端和融资端数据有所改善,商品房销售面积及销售额、房地产开发企业到位资金等指标降幅趋缓。

销售方面,1—10月,商品房销售面积同比下降22.3%,销售金额同比下降26.1%。今年以来,中央多次强调“房住不炒”定位,支持地方因城施策用好政策工具箱,支持刚性和改善性住房需求,支持保交楼、稳民生。随着政策环境持续改善,加上去年同期低基数的影响,三季度销售跌幅逐渐收窄。

融资方面,1—10月房地产到位资金同比下降24.7%,降幅趋于稳定。今年以来房企融资环境逐步解冻,三季度政策对于部分优质房企的支持力度再次升级。近期,支持民营企业发债融资政策密集出台,地产股股价在11月初以来持续走强。

11月1日,中国银行间市场交易商协会、房地产业协会联合中债增进公司,召集21家民营房企召开座谈会。与会企业表示,座谈会明确中债增进公司将继续加大对民营房企发债的支持力度。

央行曾在2018年出台“三支箭”政策,分别从信贷、债券、股权融资方面破解民企融资难题。2022年11月7日,国家发改委发布文件提出加大对民企发债融资支持力度。次日,中国银行间交易商协会宣布继续推进并扩大民营企业债券融资支持工具,支持包括房地产企业在内的民营企业发债融资,预计可支持约2500亿元民营企业债权融资,后续可视情况进一步扩容。

11月11日,央行和银保监会联合发布254号文《关于做好当前金融支持房地产市场平稳健康发展工作的通知》(简称“金融16条”),包含16条具体措施,涉及开发贷、信托贷款、并购贷、保交楼、房企纾困、贷款展期等诸多领域。

从政策内容来看,该通知在供需两端全面支持房地产市场平稳健康发展,是今年以来对房地产支持力度最大、措施最为具体的中央政策文件。

11月14日,银保监会、住房和城乡建设部、人民银行联合印发《关于商业银行出具保函置换预售监管资金有关工作的通知》,指导商业银行按市场化、法治化原则,支持优质房地产企业合理使用预售监管资金,防范化解房地产企业流动性风险。这一政策有望为优质房企释放更多资金流动性,稳定房地产市场预期,促进房地产市场健康平稳发展。

根据中指研究院数据,早在10月份,房企融资已出现修复迹象。2022年10月房地产企业非银融资总额为556.8亿元,同比上升16.4%,环比下降27.0%,融资同比首次出现增长。

综合来看,随着融资政策密集出台,民营房企融资的资金压力或将得到一定缓解,融资难题破解也将逐步修复市场信心,有望促进销售端逐渐企稳回暖。未来随着土地溢价率低的地块入市、商品房销售量价趋稳,大型房企利润空间有望回升。

相关推荐

-

10月16日早盘,房地产开发板块出现大幅上涨,截至目前上涨3.52%。据数据显示,板块内的张江高科涨超8%,绿地控股、金地集团涨超7%,万科A、滨江集团涨超5%,保利发展涨超4%,招商蛇口、新城控股涨超3%,陆家嘴、上海临港涨超2...大盘分析 2024-10-16 9:48:140阅读

-

9月30日午盘,房地产开发板块出现大幅拉升,截至目前上涨7.28%。据数据显示,板块内的新城控股、绿地控股涨超10%,保利发展、万科A、上海临港涨超9%,陆家嘴、张江高科涨超8%,招商蛇口涨超7%,滨江集团涨超6%,中国国贸涨超4...大盘分析 2024-9-30 13:17:240阅读

-

9月26日午盘,中证500板块出现大幅拉升,截至目前上涨4.13%。据中证500指数成分股数据显示,板块内的指南针涨超18%,绿的谐波涨超15%,菲利华涨超11%,奕瑞科技、美凯龙、碧水源、滨江集团、衢州发展、中银证券、天味食品涨超1...大盘分析 2024-9-26 14:25:100阅读

-

9月25日早盘,房地产开发板块出现大幅拉升,截至目前上涨4.86%。据数据显示,板块内的绿地控股涨超8%,万科A涨超6%,保利发展、新城控股涨超4%,招商蛇口、陆家嘴涨超3%,张江高科、滨江集团、上海临港涨超2%,中国国贸上涨0....大盘分析 2024-9-25 9:44:380阅读

-

8月12日早盘,房地产开发板块出现大幅下跌,截至目前下跌2.07%。据数据显示,板块内的滨江集团跌超4%,万科A、招商蛇口、新城控股、绿地控股跌超2%,保利发展、陆家嘴、张江高科跌超1%,上海临港下跌0.74%,中国国贸下跌0.46%...大盘分析 2024-8-12 9:51:150阅读